懇親会の費用を経費として計上するときは勘定科目で悩みますよね。

「食事がメインなのだから飲食費になる?」

「社内での開催だけど交際費でいい?」

「会議も兼ねていたから会議費でだめ?」

このように勘定科目の振り分けに疑問があるのではないでしょうか。

また、社外向けと社内向けで違いがあるのかも気になるところ。

本記事では、飲食代や会場費など懇親会にかかった経費を、どの勘定科目に当てはめるのか解説します。

いくつかの事例を紹介しながら適切な勘定科目を示すほか、会社負担にする場合のポイントもまとめていますので、ぜひ、今後の経理処理の参考にしてください。

懇親会の勘定科目はどうなる?

懇親会の費用を経費として計上するとき、交際費、飲食費、会議費、福利厚生費といった勘定科目で迷うのではないでしょうか。

ここでは、これら似て非なる勘定科目について規定や条件などを示しながら適切な計上ができるよう解説していきます。

交際費とするには「条件」がある

ここで、交際費の概要を確認しておきましょう。

交際費等とは、得意先や仕入先その他事業に関係のある者などに対する接待、供応、慰安、贈答などの行為のために支出する費用をいいます。(国税庁HPより)

つまり、社外であろうと社内であろうと懇親会の参加者が「事業に関係のある者」であれば交際費として計上できます。社外の参加者もいたなら「接待交際費」として、社内の従業員だけで行ったなら「社内飲食費」として交際費の範囲で計上するのが一般的です。

交際費から「除外」される飲食費もある

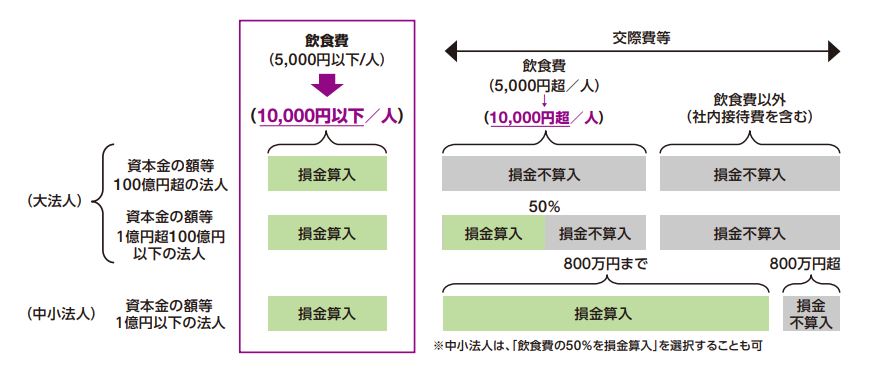

交際費と混同しやすい勘定科目に「飲食費」があります。交際費にするか飲食費にするかは一人当たりの飲食代で判断しましょう。また、中小企業と大企業では交際費として認められる上限の違いもあります。資本金1億円以下の中小企業であれば、上限を「800万円」か「飲食費の50%」で選択可能です。

ここで誤解してならないのは、本来、交際費は「損金不算入」であること。そのため、得意先の接待にかかる飲食代を損金として計上することは原則できませんでした。令和6年3月31日までの特例として認められたものが今回の税制改正により令和9年3月31日まで3年延長されたため、条件に合致する企業にのみ適用されるものです。

交際費等から除外される飲食費の上限額が「5000円→10,000円」に引き上げられました。これにより令和6年(2024年)4月1日以降の支出分から改正後の金額が適用されます。

ただし、一人当たり10,000円以下の飲食だからといって、すべて飲食費として損金計上できるわけではありません。まず、社内懇親会については「社内飲食費」となり、交際費に該当します。仮に得意先などの社外参加者がいても自社の懇親会に形式的に参加させていると認められる場合には、社内飲食費に該当する可能性があります。

さらに、得意先などの接待目的で行った社外懇親会であってもゴルフや観劇、旅行等であれば、こういった一連の行為に吸収されるものとして原則的に飲食代は交際費等に該当するので注意しましょう。

◆交際費等から除かれる飲食費(社内飲食費を除く)の条件は?

イ 自己の従業員等が得意先等を接待して飲食するための「飲食代」

ロ 飲食等のために支払うテーブルチャージ料やサービス料等

ハ 飲食等のために支払う会場費

ニ 得意先等の業務の遂行や行事の開催に際して、弁当の差入れを行うための「弁当代」(得意先等において差入れ後相応の時間内に飲食されるようなもの)

ホ 飲食店等での飲食後、その飲食店等で提供されている飲食物の持ち帰りに要する「お土産代」

(国税庁HPより)

このように租税特別措置法61の4(4)では「飲食その他これに類する行為のために要する費用(社内飲食費を除きます。)」と飲食費の範囲が規定されています。社内飲食費は一人当たり10,000円以下でも原則として「交際費」、「会議費」などに該当するため懇親会の趣旨に合わせて計上しましょう。

たとえ「会議後」でも会議費にはならない

たとえ会議の後に同じ参加者で懇親会を行っても会議費にはなりません。会議費として計上できるのは会議中の飲食であり、会議後の懇親会費用は「交際費」として計上するのが原則です。

◆会議費となり得るケースは?

福利厚生費は「全従業員」を対象とする

社内懇親会を福利厚生費で計上できるのは、「従業員の慰安のため」に行われた懇親会だけです。福利厚生費として妥当だと認められれば非課税になることから節税対策として考えられがちですが、全従業員を対象とした社内行事でなくてはなりません。

とはいえ、必ずしも全従業員が一同に会する必要はありません。全員に参加をうながした結果、一部不参加の社員がいても福利厚生費が適用できます。また、部署や課、係といった単位であっても年に数回、全ての部署などで一律に行なう場合は基本的に福利厚生費として計上できます。

福利厚生費の上限は飲食費や交際費のように具体的な金額で設定されていませんが、「社会通念上著しく高額でないこと」が条件です。さらに「現金支給でない」「おおむね一律で提供される」といったことも規定としてあるため経理処理の際の参考にしてください。

懇親会のケース別でみる勘定科目の計上事例

懇親会のケースによっても勘定科目が違いますから、ここでは、よくある懇親会の事例を挙げながら適切な勘定科目を紹介していきます。

社内での懇親会の場合

ここでは、社員を対象にして開催される社内懇親会の勘定科目をケース別で紹介します。

尚、交際費には上限があり、資本金1億円以下の中小企業であれば「800万円」か「飲食費の50%」で選択できますが、資本金1億円超で100億円以下の大企業は「飲食費の50%」のみとなります。

社外との懇親会の場合

ここでは、社外の参加者も同席している懇親会を対象にした場合の勘定科目をケース別で紹介します。

尚、交際費には上限があり、資本金1億円以下の中小企業であれば「800万円」か「飲食費の50%」で選択できますが、資本金1億円超で100億円以下の大企業は「飲食費の50%」のみとなります。

※:令和6年度の税制改正により交際費等から除外される飲食費の上限額が令和6年4月1日以降の支出分から「5000円→10,000円」に引き上げられました。

社内懇親会の費用を会社負担で計上するポイント

社内懇親会の費用を会社負担で計上するときは、趣旨や一人当たりの金額、企業規模などに沿っているか確認しながら処理しましょう。

- 全従業員を対象に開催すれば福利厚生費で計上できる

- 特定の社員のみ、社外の参加者ありは交際費か飲食費となる

- 領収書の保存や帳簿の管理で正しく処理しておく

ここでは、大切な3つのポイントを解説します。

全従業員を対象に開催すれば福利厚生費で計上できる

従業員への労いを目的に「おおむね一律」で一人当たり10,000円以下(※1)の社会通念上妥当な費用であれば、福利厚生費として計上できます。社内全体だけでなく、部署や課といった単位であっても該当しますが、「全員に参加資格があること」が必須です。

※1:令和6年度の税制改正により交際費等から除外される飲食費の上限額が令和6年4月1日以降の支出分から「5000円→10,000円」に引き上げられました。

特定の社員のみ、社外の参加者ありは交際費か飲食費となる

たとえ従業員の慰労や親睦を目的にしていても、特定の社員だけで実施したり、社外の参加者がいたりする場合は原則として交際費か飲食費での計上となります。もし一人当たりの費用が10,000円以下(※2)であれば企業規模に関わらず飲食費として処理できますが、一人当たりの費用が10,000円を超える場合は資本金100億円超の大企業は交際費としても認められません。

当然ながら、一部の社員の私的な飲み会は上限を超えていなくても計上できませんので注意しましょう。

※2:令和6年度の税制改正により交際費等から除外される飲食費の上限額が令和6年4月1日以降の支出分から「5000円→10,000円」に引き上げられました。

領収書の保存や帳簿の管理で正しく処理しておく

どの勘定科目で計上するにしても、領収書の保存や帳簿の管理といった処理を正しく行っていないと経費として計上できません。帳簿には懇親会費用の金額や内訳のほか、懇親会の開催年月日、会場となった飲食店名とその所在地、参加人数、得意先など社外の参加者があった場合は氏名又は名称及びその関係も記載する必要があります。

まとめ

懇親会の勘定科目に悩んだら、まず、「社内のみ」での開催なのか「社外の参加者もある」のかで考えましょう。社内懇親会の場合は金額に関わらず交際費のうちの「飲食費」として計上するのが一般的ですが、趣旨や参加者層によっては「福利厚生費」や「会議費」として計上されるケースもあります。

社外の参加者もある場合は「10,000円」を境界として「飲食費」か「交際費」かに分かれます。令和6年度の税制改正により交際費等から除外される飲食費の上限額が令和6年4月1日以降の支出分から「5000円→10,000円」に引き上げられた点にも注意しながら計上しましょう。また、企業規模によって交際費の上限に違いがあるため、自社に合わせて適切な損金算入で処理することが大切です。

本記事では、いくつかの事例を紹介しながら計上に妥当な勘定科目を示すほか、社内の懇親会費用を会社負担にする場合のポイントも解説しました。ぜひ、本記事を参考にしながら今後の経理処理の判断材料としてご活用ください。